Необеспеченная ссуда в кредитной истории. Необеспеченные кредиты

Необеспеченная ссуда - ссуда, не имела обеспечения либо реальная стоимость обеспечения составляла менее 60% от размера ссуды.

К1 группе риска «стандартные ссуды» относились ссуды, по которым своевременно и в полном объеме погашался основной долг, включая ссуды, пролонгированные в установленном порядке, но не более двух раз, а также просроченные до 30 дней обеспеченные ссуды. Под стандартные ссуды коммерческие банки обязаны были создавать резерв на возможные потери по ссудам в размере не менее 2% от величины выданных ссуд.

Ко 2 группе риска «нестандартные ссуды» относились просроченные до 30 дней недостаточно обеспеченные ссуды, а также просроченные от 30 до 60 дней обеспеченные ссуды. Коммерческие банки обязаны были создавать резерв на возможные потери по нестандартным ссудам в размере 5% от величины выданных ссуд.

КЗ группе риска «сомнительные ссуды» относились просроченные до 30 дней необеспеченные ссуды, просроченные от 30 до 60 дней недостаточно обеспеченные ссуды, а также просроченные от 60 до 180 дней обеспеченные ссуды. Коммерческие банки были обязаны создавать резерв на возможные потери по сомнительным ссудам в размере 30% от величины выданных ссуд.

К 4 группе риска «опасные ссуды» относились просроченные от 30 до 60 дней необеспеченные ссуды, а также просроченные от 60 до180 дней недостаточно обеспеченные ссуды. Коммерческие банки были обязаны создавать резерв на возможные потери по опасным ссудам в размере 75% от величины выданных ссуд.

К 5 группе риска «безнадежные ссуды» относились просроченные от 60 до 180 дней необеспеченные ссуды и все ссуды, просроченные свыше 180 дней. Коммерческие банки были обязаны создавать резерв на возможные потери по таким ссудам в размере 100% от величины выданных ссуд. Группы 4 и 5 риска относились к проблемным кредитам банка.

По состоянию на 1.02.98г. Оценка кредитных рисков производится банками по всем ссудам и всей задолженности клиентов, приравненной к ссудной, как в российских рублях, так и в иностранной валюте, а именно:

- по всем предоставленным кредитам;

- по предоставленным банком вексельным кредитам;

- по векселям третьих лиц, приобретенных банком;

- по суммам не взысканным по банковским гарантиям;

- по операциям факторинга.

Классификация ссуд осуществляется банками самостоятельно или аудиторской организацией (на основании договора ) в процессе анализа качества активов банков. Конкретные критерии, используемые банками при анализе активов, должны содержаться в соответствующих документах банка, определяющих его кредитную политику и подходы к ее реализации. В этих документах должны учитываться положения Инструкции №62а и иных нормативных документов Банка России, а также других нормативных документов, регламентирующих деятельность банков и имеющих отношение к вопросам кредитной политики банков и (или ) подходов к ее реализации. Классификация выданных ссуд и оценка кредитных рисков производится на комплексной основе: в зависимости от финансового состояния заемщика, оцененного с применением подходов, используемых в отечественной и мировой банковской практике, а также с учетом нормативных указаний Министерства экономики РФ и Министерства финансов РФ, возможностей заемщика по погашению основной суммы долга и уплаты в пользу банка обусловленных договором процентов, комиссионных и иных платежей, а также в зависимости от других критериев.

Оценка финансового состояния заемщика должна проводиться банком на постоянной основе и содержаться в кредитных досье банка, особенно в отношении крупных кредитов (см. п.6 Инструкции №1 от 30 января 1996 года банка России ), кредитов связанных с банком заемщикам, инсайдерам, а также в отношении всех проблемных (не отнесенных к стандартам ) кредитов.

Под необеспеченным займом понимается кредит, выдаваемый заимодавцем без какого-либо залога. Необеспеченные займы также называют беззалоговым заимствованием . Наиболее распространенная форма беззалогового кредитования – это кредитные карточки.

Из каких соображений кредиторы предлагают необеспеченные займы?

Если кредит является обеспеченным, кредитор рискует минимально. Одним из самых безопасных видов займа для кредитора является ипотека – в случае халатности заемщика кредитора может забрать приобретенную тем квартиру. Необеспеченные кредиты – большой риск для заимодавца, ведь если не погашает , кредитор чаще всего теряет .

Основной мотив, почему банки предлагают клиентам необеспеченные займы – это высокая . Банковская отрасль – это , так как при необходимости получить заем человек имеет право выбирать среди множества вариантов наиболее выгодные для него условия. Делая процедуру оформления максимальной удобной для заемщика (в том числе и избавляя того от необходимости вносить и привлекать поручителей), банк получает до тех пор, пока остальные игроки рынка не начнут действовать таким же способом.

Особенности оформления необеспеченного займа

К особенностям необеспеченного кредита можно отнести следующее:

- Условия всегда менее выгодны, чем по обеспеченному кредиту: срок возврата короче, а проценты выше.

- Необеспеченные кредиты предполагают предоставление потенциальным заемщиком справки об уровне заработной платы. Некоторые учреждения могут кредитовать и без такой справки, но проценты окажутся настолько высокими, что для заемщика такой кредит будет просто невыгодным.

- Сумма необеспеченного займа ограничена достаточно низкой планкой – много денег заемщик получить не сможет.

- Получить кредит без прописки невозможно. В то же время финансовые учреждения активно кредитуют граждан с временной пропиской и лиц без гражданства, но только на срок, не превышающий срок действия временной регистрации (как правило, 3 месяца).

- Получить необеспеченный кредит при наличии хотя бы минимально подпорченной кредитной истории тоже невозможно. Достаточно информации хотя бы об одной просрочке, и банк ответит отказом.

- Банк может обязать заемщика вместе с необеспеченным кредитом приобрести и страховой полис, компенсируя излишний риск дополнительным доходом.

Условия необеспеченных кредитов

Максимальная сумма, которую может получить заемщик без залога – это 500 тыс. рублей. Срок ограничен максимум 3-мя годами. Из-за высоких процентов за 3 года сумма долга заемщика может увеличиться вдвое, поэтому он стремится погасить кредит досрочно, что отрицательно сказывается на его кредитном рейтинге (о том, как формируется кредитный рейтинг, рассказывает эта статья ). Все более популярными становятся беззалоговые товарные кредиты – оформив заявку, покупатель ждет решения 20-30 минут и в случае одобрения уходит из магазина с покупкой, не заплатив ни рубля.

Преимущества для заемщиков

Главное преимущество необеспеченного кредита для заемщика – это скорость оформления: потребуется максимум 3 дня для получения решения. Залоговый кредит требует больше времени, так как существует необходимость оценки залога. Другой плюс – это возможность использовать деньги по своему усмотрению, что выгодно отличает беззалоговые кредиты от целевых.

Главное преимущество необеспеченного кредита для заемщика – это скорость оформления: потребуется максимум 3 дня для получения решения. Залоговый кредит требует больше времени, так как существует необходимость оценки залога. Другой плюс – это возможность использовать деньги по своему усмотрению, что выгодно отличает беззалоговые кредиты от целевых.

Главный недостаток – высокие проценты – заемщик способен нивелировать с помощью поручительства . Поручителем может выступить родственник или друг (или несколько человек), который имеет подходящий доход и незапятнанную кредитную историю.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

В экономическом словаре понятие «необеспеченный кредит» представляет собой долговое с неопределенными активами, которые в случае неуплаты займа должником могут быть переданы займодавцу.

Что такое необеспеченный ?

Основная особенность необеспеченного кредита состоит в том, что его выдача несет для кредитного учреждения повышенный риск невыплат. Банки компенсируют риск повышенными процентными ставками за пользование должниками заемными средствами. В качестве примера можно привести кредитные карты. Выступая одной из форм потребительского кредитования, кредитные карты распространились в России относительно недавно. Если сравнивать с западными странами. Но получили широкую известность благодаря активной маркетинговой политики банков в сторону их распространения среди населения. Кроме того, кредитные карты удобны в обращении.

Противоположностью необеспеченного кредита выступает с залогом или поручительством. В качестве примера можно назвать ипотеку. Этот займ характеризуется следующими чертами:

- длительностью кредитных отношений;

- большим размером занимаемой у банка суммы;

- повышенными требованиями к будущим должникам.

Что касается ипотеки, то здесь существует автоматический . В качестве его выступает квартира, которая приобретается в ипотеку. Если должник не сможет выполнять свои обязательства по договору, банк имеет полное право реализовать объект жилой недвижимости. Законодательство указывает, что реализовать имущество должника с 2014 года возможно только через суд. Вырученные от продажи квартиры должника , идут на погашение долга и издержек кредитного учреждения. Сумму, которая осталась, банки отдают заемщику.

Основными видами обеспечения являются:

Основными видами обеспечения являются:

- - Гарантия.

- - Залог.

- - Страховой полис (страхуется ответственность заемщика в случае невозможности погашения им кредита).

Поручительство считается физическим способом обеспечения долга. – это гражданин, который берет на себя добровольно обязательство погасить долг заемщика в случае, если последний этого сделать не сможет. Поручитель подписывает одноименный договор, который прикладывается к кредитному соглашению.

Гарантия не часто используется в банковских кредитах, выдаваемых физическим лицам, в основном это обеспечение можно наблюдать в отношениях банка с юридическими лицами. Гарант обязуется за должника выплатить определенную сумму в случае развития негативной ситуации для заемщика (например, невозможности им больше оплачивать долг). Это обеспечение оформляется гарантийным письмом.

Вещным способом обеспечения долга выступает залог. Кредитор приобретает в залоговом правоотношении приоритетное право реализовать заложенное имущество должника, если последний не сможет выполнять свои обязанности по подписанному договору. Предметом залогового правоотношения могут быть:

- вещи;

- акции и ;

- различное имущество;

- имущественные права.

Чем руководствуются кредиторы, выдавая необеспеченные займы?

Так как необеспеченность займа несет риск для кредиторов, становится любопытным, почему они выдают такие кредиты? Наверное, ответ лежит на поверхности: не каждый гражданин владеет собственностью или может привести в банк поручителей. Но вполне способен взять кредит и расплачиваться за него в течение года или нескольких лет. Стремясь заработать деньги на кредитах, банки готовы рисковать и выдавать деньги без обеспечения. Но не каждому выдается рассматриваемый займ. Банки формируют портрет заемщика, которому выдается займ без обеспечения. Гражданин должен отвечать нескольким требованиям:

- возраст (от 23 до 50);

- наличие полного комплекта документов для получения кредита;

- наличие постоянного дохода и возможность его подтверждения справкой 2-НДФЛ или по форме банка;

- положительная .

Гражданину с испорченной кредитной историей кредит не дадут. Возраст также является важнейшим показателем: пенсионерам немногие банки предлагают кредитные программы без обеспечения. Исключения составляют работающие пенсионеры с зарплатными картами того банка, где планируется взять кредит. В этом случае банки предоставят кредит, но в небольшой сумме. Ради справедливости отметим, что и не пенсионерам выдаются небольшие кредиты, если они ничем необеспеченны.

Виды кредитов без обеспечения:

- кредитные карты;

- кредит наличными, на руки заемщику;

Чем еще характеризуется долг без обеспечения? Ответ очевиден: очень высокими ставками по процентам и ограниченным сроком кредитования.

Рассмотрим предложения банков за 2014-15 г.г.

|

название банка |

срок кредита |

размер займа |

нужно ли подтверждать доход |

|||||

|

Сбербанк |

от 15.000-15000 |

|||||||

|

от 50.000-3000000 |

||||||||

|

Газпромбанк |

||||||||

|

Россельхозбанк |

||||||||

|

Альфа-банк |

Предложения ведущих российских банков по необеспеченным достаточно разнообразны. Потенциальный может выбрать для себя подходящий кредитный продукт.

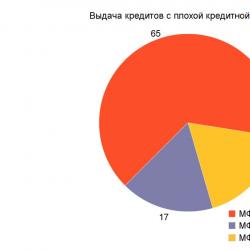

Кроме банков, займы могут выдавать МФО. Это микрофинансовые организации, которые не являются банковскими учреждениями, но они имеют право выдавать займы населению: гражданам или юридическим лицам. В чем состоит их привлекательность для россиян? МФО выдают займы без обеспечения, а заемщиком может стать человек с плохой кредитной историей. Займ может быть выдан через онлайн заявку. Крупные МФО практикуют возможность выдачи кредита через своих представителей. Это персональные менеджеры, которые приезжают на дом к потенциальному клиенту и выдают карту, на которой открыт счет. Гражданин, подписав договор, может снять наличные с карты. Многие МФО переводят деньги на карту заемщика или выдают их через платежные системы. Например, через Киви или систему «Контакт». Риск невозврата денежных средств в этом случае высок, учитывая то, что клиенты МФО обращаются к этим организациям за помощью в случае, если им отказывает банк. Но за пользование заемными средствами клиенты МФО расплачиваются высокими процентами по займу. Кроме того, сумма займа и его срок ограничиваются в сумме и по времени. Рассмотрим предложения ведущих МФО:

Кроме банков, займы могут выдавать МФО. Это микрофинансовые организации, которые не являются банковскими учреждениями, но они имеют право выдавать займы населению: гражданам или юридическим лицам. В чем состоит их привлекательность для россиян? МФО выдают займы без обеспечения, а заемщиком может стать человек с плохой кредитной историей. Займ может быть выдан через онлайн заявку. Крупные МФО практикуют возможность выдачи кредита через своих представителей. Это персональные менеджеры, которые приезжают на дом к потенциальному клиенту и выдают карту, на которой открыт счет. Гражданин, подписав договор, может снять наличные с карты. Многие МФО переводят деньги на карту заемщика или выдают их через платежные системы. Например, через Киви или систему «Контакт». Риск невозврата денежных средств в этом случае высок, учитывая то, что клиенты МФО обращаются к этим организациям за помощью в случае, если им отказывает банк. Но за пользование заемными средствами клиенты МФО расплачиваются высокими процентами по займу. Кроме того, сумма займа и его срок ограничиваются в сумме и по времени. Рассмотрим предложения ведущих МФО:

Срок, на который выдаются займы, в некоторых МФО нельзя назвать окончательным. Учреждения практикуют возможность продления займов: переводя определенную сумму (в пределах 2000), должник имеет возможность продлить на неделю свой займ. Если МФО выплатил вовремя свой долг, то он может рассчитывать на сумму займа, которая при втором обращении будет увеличена. Существуют МФО, которые выдают беспроцентную ссуду при обращении гражданина в первый раз. Например, это «Е-заем». Таким образом, выдаются быстро, не выходя из дома, без тотальной проверки должника.

Плюсы и минусы необеспеченных кредитов

Банки Необеспеченные кредиты, несмотря на высокий риск невозврата денежных средств банка, выгодны этому кредитному учреждению и заемщикам. Банки имеют возможность привлечь большее число клиентов, выдавая кредиты. Заемщики имеют возможность воспользоваться кредитным продуктом банка, не имея собственности и поручителей. Экспресс-займы и кредитные карты выдают быстро, без лишних бюрократических проволочек, с минимальным пакетом документов.

МФО Займ от МФО гарантируют выдачу денег клиентам с плохой кредитной историей, удобными и доступными для каждого россиянина способами и вариантами их погашения.

Банки и МФО Минусом необеспеченных займов можно считать повышенную ставку по кредитам и небольшой срок кредитных отношений для клиентов.

Для банков и МФО: несмотря на наличие различных инструментов для возврата долга, риск потери денег банком или МФО, все же существует. Если должник не может погасить займ по кредиту, банк по необеспеченному займу не сможет ничего изъять у заемщика. Нередко граждане не погашают долги, а банк теряют деньги. Хотя эти ситуации нельзя назвать частыми случаями, поскольку у банка существует законная возможность вернуть свои деньги через суд.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Бизнес банка, по большому счету, ничем не отличается от бизнеса бакалейной лавки, отпускающей товар в кредит. Представьте, что вы - владелец такого заведения. Чем вы будете руководствоваться, определяя розничную цену на свой товар? Во-первых, вам нужно вернуть деньги, потраченные на закупку товара у оптовиков. Во-вторых, вы должны компенсировать свои затраты на аренду лавки, зарплату продавца и бухгалтера, а также прочие расходы, необходимые для ведения бизнеса. В-третьих, вы открыли собственное дело для того, чтобы получать прибыль, поэтому ваш доход также будет заложен в цену товара. Впрочем, этот доход не так уж велик - кругом столько конкурентов, предлагающих покупателям то же самое, что с ценами особенно не разгуляешься.

И вот по этой цене вы начинаете продавать, например, сахар. Вы настолько наивны или доверчивы, что разрешаете всем без исключения покупателям расплачиваться за проданный товар не сразу, а через день-другой. Очень скоро вы обнаружите, что сумма в кассе не совпадает с количеством проданного сахара. Оказывается, среди ваших клиентов попадаются и такие, кто не считает для себя нужным держать данное слово. Одному задержали зарплату, и он заплатил за сахар не через два дня, как обещал, а через неделю, другой попросту забыл о том, что вам должен, а третий вообще уверяет, что никакого сахара он у вас не покупал.

Вы, конечно, ужасно огорчитесь и запишете стоимость неоплаченного товара себе в убыток. Однако со временем вы начнете замечать, что появление среди ваших покупателей людей нечестных, легкомысленных или же попросту нищих - это не трагическая случайность, а закономерность. Не потому, что люди плохи сами по себе, а потому что вы сами подставляетесь. Каковы будут ваши дальнейшие действия? Во-первых, вы постараетесь каким-то образом (хотя бы на глаз или опираясь на прошлый опыт общения) заранее отделить тех покупателей, в платежеспособности или порядочности которых вы сомневаетесь. Им вы в кредит никогда и ничего не продадите. Полностью проблему невозврата денег это не решит, но все же позволит хотя бы немного уменьшить потери.

Во-вторых, рано или поздно вы придете к вполне здравой мысли, что раз уж ваши покупатели хотят получать товар сегодня, а расплачиваться за него завтра, то пускай они помогут вам хотя бы частично застраховаться от потерь, которые вы должны нести из-за недобросовестности некоторых клиентов. То есть вы заложите в цену товара определенную сумму, которая позволит частично покрыть такого рода убытки. Иными словами - вы переложите часть своего кредитного риска на плечи добросовестных клиентов. Теперь они будут платить не только за себя, но и за тех, кто не хочет или не может отдать деньги за уже полученный у вас товар. Разумеется, это их не сильно обрадует, но другого выхода у вас нет - в противном случае вы просто разоритесь.

Со стоимостью банковского кредита дело обстоит примерно так же. Единственная разница заключается в том, что банк торгует не сахаром или макаронами, а деньгами. В ставку кредита банк закладывает, во-первых, стоимость денег, которые он привлекает на финансовом рынке, во-вторых, стоимость операционных издержек, в-третьих, свою прибыль, и, в-четвертых, возможные по тери от невозврата кредитов, то есть свой кредитный риск. У одного и того же банка первые три составляющие примерно одинаковы для всех предлагаемых им разновидностей кредитов. Тем не менее, ставка по потребительским и ипотечным кредитам может отличаться в разы. Все дело как раз в надбавке за кре дитный риск. Этим, собственно, и обусловлены факторы, влияющие на стоимость кредита.

Чем труднее получить кредит, тем дешевле он обходится заемщику. Чем больше банк знает о вас, тем меньше он рискует и тем более низкую ставку он может вам предложить. Поэтому не верьте, если банк предлагает деньги под низкую ставку и при этом не просит вас предоставить никаких документов кроме паспорта и водительских прав. Так не бывает. Банк явно чего-то недоговаривает. Скорее всего, в кредитном договоре вы найдете массу неприятных сюрпризов в виде ежемесячных комиссий, страховок и т. п. В целом, банк хочет знать о вас три вещи - есть ли у вас в принципе деньги, чтобы обслуживать и выплачивать кредит, есть ли у вас возможность делать это вовремя в соответствии с графиком погашения и не собираетесь ли вы обмануть банк.

Получая ипотечный кредит на 20 лет и потребительский кредит на покупку фотоаппарата на 2 месяца, заемщик сообщает о себе примерно один и тот же перечень сведений. Другое дело, что кредитная заявка на получение ипотеки будет анализироваться банком минимум неделю, тогда как вопрос с предоставлением кредита на фотоаппарат будет решен меньше чем за час, что, конечно же, скажется на тщательности проверки сведений, которые указывает о себе заемщик. Кредитный офицер банка за 30-40 минут, отпущенных на оформление такого кредита, вряд ли успеет дозвониться до вашей работы, служба безопасности вряд ли успеет проверить вас на наличие отрицательной кредитной истории и криминального прошлого. Кроме того, при покупке фотоаппарата в кредит от вас потребуется только паспорт и какой-нибудь второй документ, тогда как при получении ипотеки заемщику придется отнести в банк пухлую папку документов, на основании которых банк сможет судить о его платежеспособности и добросовестности. В итоге эффективная ставка потребительского кредита на покупку фотоаппарата может оказаться в 2-3 раза выше, чем кредита на покупку квартиры.

Чем больше сумма кредита, тем он дороже. При прочих равных размер возможных потерь банка в случае невозврата кредита напрямую зависит от его суммы.

Чем больше срок кредита, тем он дороже. Длинные кредиты более рискованны для банка, чем короткие: чем дольше заемщик расплачивается с банком, тем выше вероятность того, что в его жизни могут произойти изменения, которые повлияют на его платежеспособность.

Обеспеченные кредиты дешевле необеспеченных. Обеспечение позволяет банку существенно снизить потери в случае невозврата кредита. Наиболее распространенные виды обеспечения по кредитам для физических лиц - поручительство и залог.

Целевые кредиты дешевле нецелевых. Если банк контролирует целевое использование кредита, его риски значительно снижаются. Нецелевые кредиты - это кредиты наличными, а именно наличные и представляют интерес для кредитных мошенников. Если же кредит целевым образом перечисляется банком на оплату той или иной покупки или услуги - например, в автосалон или же на счет вуза, то у недобросовестных заемщиков практически не остается шансов на то, чтобы получить эти деньги на руки и скрыться в неизвестном направлении.

Финансовые учреждения могут предложить потенциальным заемщикам обширный выбор кредитных продуктов, которые можно условно разделить на обеспеченные и необеспеченные формы заимствования средств.

Разница между этими способами кредитования заключается в наличии залога, поручительства или прочих методов гарантирования сделки. Заемщики обычно интересуются необеспеченными кредитами из-за упрощенной схемы их оформления, но с финансовой точки зрения обеспеченный заем намного выгоднее.

Необеспеченные кредиты предполагают заимствование денег без предоставления каких-либо гарантий, в том числе внесения залога и привлечения поручителя. Эта популярная форма финансирования привлекает внимание заемщиков, заинтересованных в быстром оформлении сделки.

Необеспеченные займы:

- Не требуют предоставления личного имущества или активов в качестве обеспечения.

- Отличаются высокими процентными ставками.

- Подходят для краткосрочного финансирования.

- Выдаются банками, микрофинансовыми организациями, частными кредиторами и кредитными союзами.

- Имеют ограничения касательно суммы кредита и срока действия договора.

- Выдаются на основе расчёта уровня кредитоспособности.

- Оформляются в течение одного банковского дня.

Популярные типы необеспеченных кредитов включают большинство персональных займов. В эту категорию финансовых услуг входят потребительские, студенческие и медицинские кредиты. Отдельное внимание заслуживают быстрые займы и кредитные карты.

Наличие целевого характера финансирования позволяет заемщику сократить затраты на кредитование, а ускорение процесса рассмотрения заявки, наоборот, является одной из основных причин повышения процентных ставок.

Обеспеченное кредитование

Обеспеченный кредит – одна из самых выгодных форм финансирования как для заемщика, так и для кредитора. Предоставляя залог, осуществляя первоначальный взнос или привлекая поручителя, потенциальный клиент гарантирует возвращение долга, тем самым повышая к себе уровень доверия со стороны сотрудников банка.

Обеспеченные займы:

- Предоставляются только после официального подтверждения заемщиком гарантий.

- Предполагают использование личного имущества в качестве залога.

- Отличаются низкими процентными ставками.

- Видаются банками, ломбардами и частными кредиторами. МФО не представляют обеспеченные займы.

- Предлагают высокие кредитные лимиты и продолжительные сроки действия договоров.

- Снижают уровень риска для кредитора.

- Оформляются в офисе финансового учреждения через несколько дней после поступления заявки.

Основные типы обеспеченных кредитов включают ипотеку и займы на покупку автомобилей.

В подавляющем большинстве случаев подобные формы финансирования носят долгосрочный характер. Займы на 5, 10, 15 и более лет можно получить только после предоставления гарантий, поскольку кредитор в этом случае снижает показатель риска. В качестве залога, кстати, можно использовать само имущество, для приобретения которого оформляется заем. Дополнительно требуется страховка, на оформление которой придется выделить средства.

Необеспеченные или обеспеченные кредиты?

Делая выбор между обеспеченной и необеспеченной формой финансирования, заемщик должен учесть личные потребности и текущие условия финансирования. В случае возникновения сомнений следует обратиться к опытному финансовому менеджеру, который даст несколько рекомендаций касательно заключения сделки.

На выбор способа кредитовании влияет:

- Состояние кредитной истории и уровень финансовой сознательности заемщика.

- Наличие имущества, которое можно использовать в качестве залога.

- Целевой характер финансирования.

- Возможность привлечь поручителя.

- Наличие просроченных платежей и непогашенных кредитных обязательств.

- Текущий уровень регулярного дохода и выбранная с его учетом схема возврата долгов.

Если у заемщика имеется имущество, которое можно предложить в качестве залога, он может самостоятельно выбирать между обеспеченной и необеспеченной схемой кредитования. Отдать предпочтение первому методу придется для получения долгосрочного крупного займа. Когда речь заходит о средне- и краткосрочных формах финансирования, выбор можно остановить на необеспеченной форме кредитования.

Сопровождение сделки

Процедура получения необеспеченного кредита основана на изучение параметров платёжеспособности клиента, поэтому для оформления подобного займа необходимо сначала предоставить обширный пакет документов, включающий справку о доходах и выписку из банковского счета.

Сопровождение обеспеченной кредитной сделки тоже связано с обработкой большого количества документов, но в этом случае сотрудники финансового учреждения могут частично или полностью проигнорировать процедуру скоринга .

Если для получения необеспеченного займа рейтинг заемщика должен превышать 600 баллов, то к обеспеченному кредитованию допускаются клиенты с более низкими показателями, ведь они дополнительно гарантируют возвращение денег путем предоставления залога или привлечения поручителя.

Взыскание задолженности

Риск потери имущества в случае необеспеченного кредитования значительно снижен, поскольку заемщиком не предоставляется залог. Если недвижимость, бытовая техника, украшения, автомобили или прочие активы применяются в качестве обеспечения по кредиту, подобные ценности могут быть конфискованы и проданы в счет погашения займа. К этому способу возмещения убытков кредиторы приступают только после присуждения сделке статуса безнадежной.

Схема принудительного взыскания задолженности по необеспеченному кредиту отличается от механизмов возмещения в случае обеспеченного кредитования, поскольку сторонами не подписывается договор залога. Чтобы возместить убытки, финансовое учреждение сначала обращается в суд.

После длительного разбирательства иск финансового учреждения, скорее всего, будет удовлетворен. В этом случае присуждается конфискация имущества с целью дальнейшей перепродажи активов в счет погашения долгов.

Как подать заявку на получение кредита?

Поскольку необеспеченный кредит подкрепляется только обещанием заемщика погасить долговое обязательство, процесс оформления этого займа значительно упрощен по сравнению с обеспеченными формами кредитования.

Кроме заполнения анкеты потенциальному клиенту придется предоставить информацию касательно состояния его кредитной истории. Финансовые учреждения, занимающиеся выдачей необеспеченных займов, уделяют внимание также расчету кредитного рейтинга.

В процессе оформления сделки потенциальные заемщики должны доказать, что они получают доход, достаточный для погашения долговых обязательств. Кроме справки о доходах можно предоставить выписку из банковского счета, справку из пенсионного фонда или налоговые декларации для самозанятых граждан.

Претендующие на получение займов клиенты должны:

- Заполнить заявку, используя достоверную личную информацию.

- Разрешить проверку кредитоспособности путем обработки справки о доходах.

- Предоставить документацию, подтверждающую факт платёжеспособности.

- Оставить контактные данные.

- Заключить договор залога или предоставить информацию о поручителе, если речь заходит об обеспеченном кредитовании.

Обработка заявок в системах онлайн-кредитования завершается автоматическими благодаря использованию специализированных утилит. Если речь заходит о потребительском кредитовании, оформлении карт, ипотеке, автокредитовании или прочих видах классического средне- и долгосрочного финансирования, к проверке анкет привлекаются менеджеры. Их основной задачей будет кредитный скоринг, то есть оценка уровня платежеспособности заемщика.

О решении кредитора заявитель узнает сразу же после окончания этапа обработки заявления. Уведомление поступает в письменной форме на указанный в анкете адрес электронной почты. Кредитные менеджеры также могут сообщить о решении в ходе личного общения по телефону.

Ориентируясь на требования к заемщику и данных касательно оценки правильности заполнения заявки, финансовое учреждение может утвердить или отклонить заявку на кредит. Клиенты могут подать заявление повторно, если во время его заполнения были допущены ошибки.