Большие кредиты на большие сроки. Как узнать дадут ли мне кредит, если есть незакрытые кредиты? Определяем шансы и ищем варианты Наблюдение из жизни

Что делать, если нужна внушительная сумма денег, но нет возможности вносить ежемесячные огромные платежи? Выход есть - взять деньги у финансовой организации на длительный срок. Но легко ли найти соответствующее предложение на рынке, на каких условиях им стоит воспользоваться и к кому обратиться - расскажет статья.

Самый большой срок кредита

Средний период выплаты кредитного продукта составляет 5 лет. В 2016 году из-за кризисных явлений и нестабильной ситуации срок основной массы кредитов сократился до 3 лет. Но даже в таких условиях можно подобрать заем на срок до 10, 15 лет и выше.

При рассмотрении внушительных кредитов на длительное время в первую очередь взвесьте что вам больше подойдет: целевой или нецелевой заем. Нецелевые потребительские кредиты меньше по сумме, они быстрее возвращаются кредитору. Самый большой срок и размер у нецелевого потребительского кредита под залог имущества - до 20 лет, на этот срок реально получить 10 млн. р. Определяющий фактор здесь - стоимость залоговой собственности.

На конкретную цель можно получить меньший процент и более крупную сумму. В основном ситуацию меняет залог - автомобиль или недвижимость, приобретаемые за деньги кредитной организации.

Целевые ссуды:

- 10+ лет.

- Автокредитование - до 5 лет.

- Ипотека - до 50 лет. Но здесь стоит все тщательно обдумать - в определенный момент переплата за многогодовое обслуживание перевешивает целесообразность кредитования. По этой причине редко кто платит ссуду за жилье дольше 25 лет.

Где взять большой кредит на большой срок

Внушительные суммы на долгий период готовы предоставить крупные кредитные организации. Альтернативным вариантом выступает частный займ. Но здесь сугубо индивидуальные условия, и в вопросе больших ссуд далеко не каждое физ. лицо в состоянии предоставить кредит.

Из крупных финучреждений страны готовы помочь:

Большой кредит на длительный срок: общие условия

Чем дольше возвращаются деньги банку, тем выше риски невозврата. За срок 10 и более лет случается много изменений, как в экономике страны, так и в жизни заемщика. Банк перестраховывается на случай неприятностей. Поэтому возникают дополнительные требования, так называемое обеспечение:

.jpg)

- поручители или созаемщики.

Так кредитная организация получит причитающееся, продав собственность неплательщика, или получив оплату от заручившихся лиц.

Не забывайте и о том, что косвенные расходы будут выше, чем в рядовом случае. - один из первых пунктов переплаты.

Для определения величины максимальной ссуды конкретному заемщику финучреждение высчитывает коэффициент «платеж/доход». Ежемесячная выплата не должна поглощать зарплату. Верхний порог показателя 70% - при уровне заработка от нескольких сотен тысяч. Для рядовых граждан 40-50% ограничивает выплаты.

Кредит наличными на большой срок: оформление и документы

В конкурентной борьбе кредитные организации прикладывают максимум усилий к сокращению времени на рассмотрение заявок и выдачу кредитов. Заполнение обращения онлайн позволяет существенно сэкономить время и силы.

Необходимый минимум:

- Для оформления достаточно иметь на руках буквально два документа. Для более точного результата изначально лучше с паспортом предоставить справку о доходах.

- Быть гражданином РФ с регистрацией в регионе присутствия банка.

- Соответствовать возрастному цензу компании. Верхний порог не должен быть превышен на момент погашения задолженности.

- Чтобы получить свыше 500 000 рублей, будьте готовы предоставить трудовую книгу, справку о доходах, СНИЛС и т.д.

- Заранее обдумайте варианты с созаемщиком или залоговым имуществом.

Средняя процентная ставка кредита наличными около 25%, диапазон колебаний 13,5-69% годовых, при условии получения в банке.

Выгодными предложениями могут похвастаться:

Можно ли получить большой кредит на большой срок под маленький процент

Для

получения наиболее выгодных условий в выбранном банке нужно:

- Собрать и предоставить банку как можно больше документов, подтверждающих благонадежность и стабильную платежеспособность.

- Обеспечить ссуду залоговым имуществом - предпочтительно недвижимостью.

- Найти положительных с устойчивым материальным положением.

- Рассчитать оптимальный срок выплат.

- Целевое кредитование, как правило, предоставляется с меньшей переплатой. Банку больше известно и меньший риск заложен в марже.

- Следите за акциями и предложениями для постоянных клиентов.

- Подходите максимально ответственно к крупным приобретениям. Неоднократно обдумайте и просчитайте все детали предстоящего погашения задолженности.

- Не экономьте на времени для выбора заемодателя. При необходимости обратитесь к финансовому эксперту.

- При оформлении договора неоднократно сравните размеры ежемесячных взносов в зависимости от срока. Существует граница, когда разница в сумме платежей меняется незначительно, а переплата растет.

Уход в декретный отпуск - время, наполненное заботами и беспокойством. Доходность семьи в этот период может снизиться, особенно, если доля жены составляла в нем весомую часть. Для совершения крупных покупок или урегулирования других вопросов, требующих финансовых средств, бывает сложно изыскать нужную сумму. В результате может вставать вопрос об оформлении кредита. Кредит в декрете: за и против Очевидно, что оформление кредита при нестабильном финансовом положении - не лучшее решение. Ежемесячное погашение займа может спровоцировать определенные сложности, особенно, если женщина - мать-одиночка. При отсутствии стабильного дохода вырастает риск невозврата, накопления долга и появления претензий со стороны кредитора. Именно эти обстоятельства провоцируют недоверие банка к данной категории клиентов. Но, когда жизненная ситуация требует и нет других вариантов, то следует попытаться наладить сотрудничество, но подойти к вопросу со всей ответственностью. Учитывая тот факт, что банки обращают внимание на статус заемщика и уровень его дохода, в его качестве лучше представить работающего супруга. Вероятность одобрения его заявки будет существенно выше. Получить деньги будет проще, если срок декретного отпуска уже истекает, то есть женщина готовится выйти на работу, а уровень ее дохода позволит без проблем погашать кредитные обязательства. Риски отказа будут ниже, если декретница обратится за безналичным товарным кредитом, то есть осуществит покупку прямо в магазине. Будет проще решить финансовые проблемы с оформлением кредитной карты, выдача которой одобряется при большинстве обращений. Первоначальный лимит будет невысоким, но банк может его увеличить, наблюдая положительную кредитную активность клиента. Как повысить шансы на кредит банке Если кредит - единственно доступный способ получить в распоряжение необходимую сумму, то повысить шансы на его получение поможет: Наличие положительной кредитной истории: отсутствие долгов, просрочек, непогашенных кредитных обязательств. Запрос на получение небольшой суммы. Предоставление гарантий, минимизирующих риски невозврата. Залоговое обеспечение: внесение имущественного залога, стоимость которого покрывает возможные финансовые потери кредитора. Обращение в банк, с которым налажено сотрудничество: открыт депозитный счет, действует договор зарплатного обслуживания. Какие банки дают кредит в декретном отпуске? Приведем пример банковских организаций, в которые стоит обратиться в первую очередь: СКБ-банк ; Ренессанс-кредит; ПочтаБанк; Хоум Кредит Банк; ВТБ Банк Москвы ; Ситибанк ; Тинькофф; Альфа-банк ; Банк УралСиб и др. Ситуация в соседних странах Требования банков к клиентам схожи и в соседней Беларуси. Получить кредит, находясь в декретном отпуске, будет также проблематично, как и в России. Даже государственные банки не хотят идти навстречу таким клиентам. * подробнее про кредитование в Беларуси можно почитать тут. Поиски альтернативных вариантов Если при всех усилиях и учете обстоятельств получить кредит в банке не получается, то в качестве последнего варианта можно воспользоваться кредитными услугами МФО или заложить имущество в ломбард. Кредит в микрофинансовой компании получить может практически каждый желающий. Для его оформления требуется только паспорт, никаких других гарантий и обеспечения предъявлять ненужно. Недостаток сотрудничества с МФО состоит лишь в одном: высокие проценты и жесткие штрафные санкции при несвоевременном погашении ссуды.

Кредит В Городе.РУ - Круглосуточная финансовая помощь в получении краткосрочных займов, кредитов, ипотеки!

Введение...

Наличием кредита сейчас никого не удивишь. Но иногда возникает необходимость во взятии новых денег, даже если уже есть действующие обязательства. Можно ли взять новый кредит, если еще не погашены прежние? Или банк заведомо откажет? Что делать при наличии просрочек? Все эти и многие другие вопросы не дают покоя заемщикам.

Условия взятия нового кредита.

Формально запрета на то, чтобы выдавать кредиты человеку, у которого уже имеются займы, нет. Однако большинство банков отнесутся к такому клиенту насторожено и будут придирчиво изучать его кредитную историю и оценивать его кредитоспособность.Чтобы получить новый кредит при наличии непогашенных обязательств, необходимо одновременное выполнение нескольких условий:

действующие кредиты не должны быть просрочены

– заемщик должен показать, что он своевременно платит по счетам, и это послужит гарантией того, что и в будущем он будет погашать долги с такой же стабильностью;дохода заемщик должно хватать для обслуживания нового кредита.

С первым пунктом всё ясно – наличие долгов и просрочек будет видно из кредитной истории, которую обязательно затребует банк. Только наличие «белой» статистики даст положительную вероятность одобрения.

Второй пункт – кредитоспособность – следует разобрать подробнее. После того, как заемщик подтвердит размер своего дохода и обозначит желаемую сумму кредита, ему сделают расчет. Размер будущего платежа не должен превышать 40-60% от чистого дохода клиента. Чтобы это рассчитать, заемщику необходимо вычесть из размера своей зарплаты следующие расходы:

Налоги (только если он не делает вычет);

на обслуживание действующих кредитов (в том числе по кредитным картам и товарным займам);

на оплату коммунальных услуг (среднее по региону);

прожиточный минимум в регионе на каждого иждивенца (ребенок, престарелый родитель, беременная супруга и т.д.).

Если оставшаяся сумма будет минимум в 2 раза (!) превышать будущий платеж по займу, то можно и надеяться на благополучный исход.

Можно ли взять новый кредит в том же банке?

Некоторые интересуются, могут ли они взять новый заем в банке, где уже есть кредит. Это возможно в следующих случаях:При оформлении кредитной карты. Сама по себе кредитка себе является займом, только в таком необычном виде. Постоянным клиентам (в том числе платящим заемщикам) ее выдают без особых проблем. Более того, выдача пластика нередко осуществляется банками «довеском» к основному кредиту.

При проведении рефинансирования. В этом случае банк выдает новый заем на погашение действующего и списывает предыдущую задолженность.

При взятии кредита другого типа. Например, у заемщика был потребительский кредит, а он оформляет ипотеку или автокредит. В этом случае главное, чтобы хватило дохода, а по действующему займу не было ни одной просрочки.

Второй кредит того же типа в одном и том же банке получить вряд ли удастся. Лучше обратиться в другую организацию, а не портить свою кредитную историю отказами.

В редких случаях банк сам предлагает заемщику новый заем в рамках спецпредложения, даже если у того имеется кредит. В этом случае речь чаще всего идет о небольших суммах. Обычно это реализуется в рамках зарплатного проекта или при наличии в банке депозита.

Такой заем получить гораздо проще, так как он уже является предодобренным – т.е. банк просчитал возможные риски, учел наличие займа и размер зарплаты. Бывает достаточно обратиться в отделение с паспортом и получить деньги. Некоторые банки позволяют оформить предодобренный кредит в режиме онлайн прямо в личном кабинете.

Рефинансирование – погашение других кредитов и взятие дополнительных средств.

Взять другой кредит при наличии действующих можно, проведя операцию рефинансирования. При этом различают собственно рефинансирование и перекредитование.Перекредитование – это взятие нового кредита в том же банке взамен старого, но на новых условиях. Обычно при этом сокращают значение процентной ставки, увеличивают срок кредитования, увеличивают сумму, меняют дату внесения платежа – словом, составляется новый договор займа и, соответственно, график платежей. Чаще всего к этому способу прибегают, чтобы облегчить жизнь заемщика, если ему затруднительно обслуживать долг.

Естественно, рассчитывать на перекредитование можно, если плательщик добросовестно исполнял свои обязанности. Однако иногда к данному способу сократить кредитную нагрузку прибегают при наличии просрочек, чтобы заемщик смог заплатить по счетам. Но это возможно только по объективным причинам, например, вследствие болезни или утраты работы.

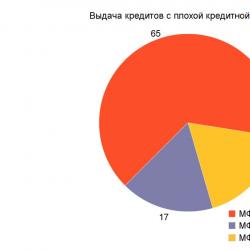

В микрофинансовых организациях достаточно лояльное отношение к клиентам, проверки кредитной истории практически не осуществляется, поэтому получить кредит там гораздо проще. Даже если у заявителя наличествуют просрочки, это не станет препятствием к получению микрозаймов. Единственное, что может остановить МФО – многочисленные просрочки по уплате самих микрокредитов. В этом случае репутация заемщика будет испорчена окончательно, и ему вряд ли удастся получить деньги где-то еще.

Следует учесть следующие особенности займов в МФО:

Простота оформления – нужен только паспорт, никаких справок менеджер не потребует;

Небольшие суммы – до 20-30 тыс. рублей;

Сжатые сроки кредитования – до 60 дней максимум;

Достаточно крупные процентные ставки – от 1% в день;

Имеется возможность взять кредит в режиме онлайн на карту или электронный кошелек;

Погашение можно осуществлять по удобному графику платежей, есть возможность досрочной отдачи долга;

При добросовестном погашении можно рассчитывать на рефинансирование долга с уменьшением ставки и увеличением ссуживаемой суммы.

Следует отметить, что взятие займа в МФО отображается в кредитной истории, как и просрочки по нему, поэтому неуплата по микрокредиту чревата.

Есть еще несколько вариантов, как можно получить средства, если имеются действующие кредиты:

;

получить заем у частного лица;

взять беспроцентный кредит на предприятии.

В каждом случае имеются свои особенности, однако микрозайм – самый простой и очевидный способ, особенно, если средства нужны срочно и в небольшом количестве. Тем более, что для его оформления не нужно хорошей кредитной истории и нет необходимости готовить большое количество документации и подтверждать доход.

В жизни каждого из нас случаются ситуации, когда кредитные финансовые средства очень необходимы, а банк или другое финансово-кредитное учреждение отказывает в предоставлении данной услуги по причине того, что у Вас уже имеются долги из предыдущего займа.

Вам еще может повезти, если сумма задолженности по Вашему кредиту не слишком большая, и Ваша кредитная история не испорчена.

Гораздо хуже, если заемщик в течение длительного срока , и его кредитная история окончательно испорчена.

Но, как показывает жизнь, безвыходных ситуаций не бывает. Попробуем выяснить, возможно ли при наличии большого долга взять еще один займ, или как взять второй кредит.

Почему история Вашего кредитного долга не является секретом?

В России, равно как и в других развитых странах мира, есть специальные учреждения, основная функция которых заключается в том, что они занимаются сбором информации обо всех долговых обязательствах любого гражданина страны. И не имеет значения, это оплата за коммунальные услуги, долг за телефон или кредитные обязательства перед банком.

Все эти сведения хранятся в таких организациях в виде досье, которое заводится на каждого человека, имеющего какое-либо долговое обязательство перед кредитно-финансовым учреждением.

Такие структуры называются Бюро Кредитных Историй (БКИ). Если возможный клиент обратился в кредитное учреждение с целью получить денежные средства, то тогда в БКИ в обязательном порядке на него заводится личное дело с целью отследить платежеспособность этого клиента в будущем.

В России, наверное, нет ни одного человека, который хотя бы один раз не обратился за финансовой помощью в банк или подобное кредитно-финансовое учреждение для получения денежных средств в займы или который не слышал о таком понятии, как личная кредитная история.

Если все же кто-то не слышал об этом, то спешим Вам сообщить, что на всех, кто официально оформлен у работодателя и получает заработную плату через банковскую организацию, заводится пакет данных в этом банке. И если Вам придется оформлять даже самый простой потребительский кредит, то Ваши финансовые данные будут в обязательном порядке переданы банком в БКИ.

Если клиент банка, который уже был заемщиком, и ему снова понадобились наличные или безналичные финансовые средства, то во время его обращения в кредитную организацию сотрудники этой организации в обязательном порядке обратятся в БКИ и запросят кредитное досье на этого клиента.

БКИ имеет самую полную и достоверную информацию о предоставлении данному физическому лицу всех займов, ссуд и кредитов с полным описанием истории их погашения или наличия долга по какому-либо займу или просрочки его погашения. Как взять кредит с просрочкой, рассмотрим далее.

Может ли все-таки должник получить желаемый займ? Как взять второй кредит?

Как показывает практика, зачастую клиент, имеющий какие-либо долги по предыдущему займу, получает отказ финансово-кредитного учреждения на предоставление ему нового кредита.Причин для отказа такому клиенту может быть бесконечное множество, среди которых не редким поводом для отказа является недобросовестное отношение к своевременному погашению долгов и невыполнение своих долговых обязательств.

Но не стоит сильно расстраиваться, взять кредит с просрочкой можно! И, кстати, Вы не один такой. Многие наши посетители сталкиваются с такими проблемами, вот - .

Справедливости ради отметим, что в некоторых случаях финансово-кредитные организации идут навстречу потенциальному заемщику. К примеру, если клиент обратился в банк за кредитом, цель которого - погашение предыдущего займа, то, скорее всего, у него получится оформить такой кредит.

На языке банковских профессионалов, такой вид кредитования называется рефинансированием займа. Также, если клиент сможет представить убедительные доказательства своей платежеспособности, то банк и в этом случае, скорее всего, сможет предоставить клиенту необходимую сумму еще одного займа.

Хорошим стимулом для выдачи такого кредита может являться ликвидный залог клиента в виде недвижимости. Также поводом для выдачи еще одного займа может послужить кристально чистая кредитная история потенциального заемщика.

Бывают случаи, когда клиент не смог вовремя оплатить свои долговые обязательства перед банком ввиду непредвиденных форс-мажорных обстоятельств. В таком варианте и вовсе не стоит волноваться о том, выдаст банк кредит или нет. Это практически стопроцентный случай получения еще одного кредита.

Можно ли исправить негативную кредитную историю? Займ должнику реален?

Если потенциальному заемщику не удалось поправить свое финансовое положение ни в одном финансово-кредитном учреждении, значит, пора бороться со своей негативной кредитной историей.

По мнению финансовых аналитиков, восстановить себе доброе имя как честного заемщика можно при помощи… регулярных ссуд и новых займов. Да, звучит нелепо, и похоже на парадокс, но это именно так.

Для этого заемщик, у которого отрицательная кредитная история, должен оформить кредитную карту с маленьким лимитом и регулярно ею пользоваться, при этом, не нарушая сроков своих новых долговых обязательств.

После того как банк проявит к такому заемщику большее доверие и позволит поднять лимит кредитной карты, необходимо продолжить весь этот процесс. Времени на все это понадобится немало, но оно того стоит.

В любом случае, Вы, таким образом, снова приобретете доверие финансово-кредитных учреждений и сможете более свободно пользоваться их услугами. Помните, что российский рынок кредитных услуг не ограничивается банковскими учреждениями.

Существует много различных финансовых посредников, например, консалтинговые компании и кредитные брокеры, которые могут оказать Вам действенную помощь в решении Ваших финансовых проблем. Они помогут отыскать финансово-кредитное учреждение, которое сможет предоставить потенциальному клиенту необходимую сумму денег в долг.

Если даже эти специалисты Вам ничем помочь не смогут, то можно обратиться за получением необходимой суммы в небанковское учреждение. И займ должнику в этом случае вполне реален.

Не имея работы? Подобное становится возможным благодаря нескольким способам. На самом деле перед оформлением кредитной суммы в долг следует хорошенечко подумать, а если берешь займ в банке, причем находишься в статусе безработного, то думать надо намного интенсивнее.

Количество банковских клиентов неуклонно растет, что заставляет финансовые учреждения разрабатывать новые банковские продукты. Одной из финансово-кредитных услуг есть услуга потребительское кредитование, доступ к которой могут получить даже безработные слои населения.

Конечно, финансовые учреждения проводят градирование безработных, относя к первой категории граждан, стоящих на бирже труда, то есть которые находятся в официальном статусе безработных. Но даже официальные безработные имеют хоть и маленький, зато стабильный доход от государства – пособие, которые может послужить для банка достойной мотивацией при оформлении кредитного займа.

Третья категория – пассивные безработные, не желающие работать вообще. Именно такой группе людей, прежде чем оформлять кредитный займ, следует хорошенечко обдумать все нюансы по этому поводу: смогу ли выплатить, каким образом , где и как взять не работаешь?

Кредитная история

Положительная не будет лишней при подаче , особенно в случае, если Вы – безработный. Если Вы ранее уже оформляли кредитные займы в других банках или в данном учреждении, куда обратились с заявкой, при этом не имели просрочек и соблюдали условия кредитного договора, то с большой долей вероятности Вам скажут «Да» и позволят взять очередной кредит, не работая официально.

Таким образом, безработный клиент банка с положительной историей, думающий где взять кредит, уже завоевал к себе доверие финансовых учреждений, и значительно увеличивает свои шансы на получение очередного. Стоит отметить, что заемщики, владеющие положительной , автоматически попадают в списки добросовестных заемщиков.

Сегодня, как многие успели заметить, финансовые учреждения на право и налево раздают кредитные карты. Как вариант получения кредитных средств, кредитная карта отлично подходит для тех случаях, если работаешь не официально. Да и условия по использованию кредитной карты гораздо проще, чем в остальных вариантах кредитования.

Есть кредитные программы, согласно условиям которых, не требуется справка о доходах с места работы. Без участия справки об официальном доходе могут выдаваться три вида кредитных продуктов: , экспресс-кредит и кредитная карта.

В редких случаях работники банка могут поинтересоваться, как будет клиент погашать кредит, работая не официально? Однако сразу стоит учитывать то, что сотрудники банка будут обзванивать все Ваши телефонные номера, которые будут им даны. В связи с этим желательно перед оформлением кредитной сделки говорить финансовому представителю банка только правдивую информацию.

Учитывайте при оформлении кредита без справки о доходах, что кредитное учреждение, по всей видимости, захочет перестраховаться, что найдет отпечаток в увеличенной процентной ставке. В действительности, будет лучше, если заемщик без работы сначала проверит свои возможности в других видах кредитования. Сегодня многие люди , не работая официально, но они, по крайней мере, делают это осознанно.

Частный инвестор

Также может пригодиться информация, что ссуду можно получить , то есть по факту взять в долг у человека. Большим плюсом такой кредитной сделки является быстрота ее оформления. Однако есть и равноценно существенный минус – безработному заемщику придется заложить имущество, да и процентные ставки не радуют.

Поручительство и залоговое имущество

Если Вы попробовали все варианты и не нашли ответ на свой вопрос о том, если не работаешь, Вам стоит прибегнуть к кредиту под залог. Предоставление существенного залога – надежная гарантия при получении кредитного займа. Стоит отметить, что имеет место как частичное, так и полное право собственности. В качестве залога может послужить недвижимое имущество или автомобиль (автомобиль иностранного или отечественного производства не старше трех лет). Также залогом могут быть депозитные счета, акции другие ценные бумаги, а также прочие материальные ценности.