Новая программа реструктуризации ипотеки. Как работает программа помощи заемщикам, оказавшимся в сложной финансовой ситуации? Какие банки предоставляют помощь ипотечным заемщикам

Содержание

Для многих россиян ипотечное кредитование остается единственной возможностью приобрести собственное жилье. Банки предлагают особые условия заимствования для молодых семей, работников бюджетных организаций, военнослужащих. В силу определенных жизненных обстоятельств у некоторых ссудополучателей возникают проблемы с погашением задолженности. Существует несколько вариантов решить эту проблему, одной из которых является программа государственной помощи, запущенная в 2015 году.

Господдержка по ипотеке в 2018 году

В связи с разразившимся финансовым кризисом, который привел к тому, что доходы населения начали стремительно падать, государство решило помочь некоторым категориям граждан, которые взяли жилищные кредиты для строительства или покупки собственного жилья. В 2015 году стартовала программа помощи ипотечным заемщикам. Суть ее – помочь рассчитаться с задолженностью перед банками некоторым клиентам-задолжникам путем выделения денежных средств государством через Агентство ипотечного жилищного кредитования.

На первых порах действие программы планировалось завершить до конца 2016 года. Из-за невозможности удовлетворить все запросы граждан и по просьбе ряда депутатов из регионов, в постановление вносились постоянные корректировки с целью продления периода действия. Сначала дата окончания была зафиксирована 1 марта 2018 года, а затем перенесена на 31 мая. В августе были подписаны новые изменения, которые не оговаривали конкретные сроки, что предполагает возможность продления помощи ипотечным заемщикам в 2018 г. до тех пор, пока на это будут выделяться средства.

Нормативно-правовое регулирование

Стартовала программа в 2015 г. после опубликования Постановления правительства за номером 373 от 20 апреля. Помощь выделялась физлицам, которые взяли ипотеку, но ввиду сложного материального положения у них возникли проблемы с возвратом долга. В феврале 2018 г. ввиду большого числа заявок было принято решение продлить программу. Согласно Постановлению Правительства № 172, которое вступило в законную силу в феврале 2018 г., период действия программы был продлен до мая 2019 года.

В марте 2018 года помощь была внезапно свернута, чему виной стала нехватка средств финансирования. Многие семьи оказались в двоякой ситуации – была оплачена госпошлина за подготовку документов, собраны необходимые бумаги, но денег у государство не было. После долгих обсуждений в августе 2018 года Правительство РФ издает новое распоряжение под номером 961, где говорится о возобновлении программы помощи ипотечным заемщикам, причем срок на этот раз указан не был. Это означает, что реализация программы будет продлена и на 2018, пока будут выделяться средства.

Программа поддержки ипотеки реализуется через Акционерное общество «Агентство ипотечного жилищного кредитования». Первоначально через АИЖК было выделено 4,5 млрд рублей, что помогло решить проблему с задолженностью порядка 19000 заемщиков. Агентству как юридическому лицу вменялось использование денежных средств, выделенных государством для увеличения Уставного фонда, на возмещение недополученных кредитными организациями доходов от выданных ссуд по ипотеке.

В июле 2018 было по решению премьер-министра Д. Медведева Агентству ипотечного жилищного кредитования дополнительно выделено еще 2 млрд рублей из Резервного фонда. В августе того же года внесены изменения в 373 постановление. Выделенные денежные средства, по мнению экспертов, помогут решить проблемы по еще порядка 1,3 тыс. кредитов. Согласно официальной информации, поступившей от директора АИЖК А. Ниденса, участниками программы являются более 90 финансовых организаций.

Межведомственная комиссия поддержки ипотеки

По мнению представителей министерства финансов после принятых изменений программа отличается большей доступностью, ведь критерии оказания помощи стали более гибкими, нежели до этого. Специально была создана межведомственная комиссия, миссия которой – заниматься принятием решений об оказании поддержки в 2018 г. физлицам, которые крайне нуждаются в выделении средств, но по каким-либо параметрам не подходят под действие программы.

Реструктуризация долга по ипотеке

Под реструктуризацией кредита по ипотеке принято понимать изменение условий действующего договора в выдавшей заем банковской организации. Это достигается:

- путем уменьшения процентной ставки по действующему договору;

- предоставлением отсрочки платежа по основному долгу на определенное количество времени (так называемые кредитные каникулы);

- изменением валюты предоставления кредита;

- снижением ежемесячных платежей путем увеличения срока погашения задолженности.

Иногда банковское учреждение может пойти на уступки и списать часть долга с кредитополучателя, но такое происходит в исключительных случаях. Не стоит путать понятие «реструктуризации» с «рефинансированием». В первом варианте изменение вносится в действующий договор путем подписания дополнительного соглашения. При рефинансировании долг кредитополучателя гасится за счет привлечения новой ссуды и, как правило, в другом банке.

Основным условием по договору рефинансирования является снижение процентной ставки, что по итогу помогает уменьшить кредитную нагрузку за счет снижения ежемесячного платежа. Проведение рефинансирования связано с дополнительными растратами, которые заемщику придется понести из-за повторной оценки имущества, заключения договора страхования залога и ряда других выплат.

Изменение валюты ипотечного займа

Несколько лет назад банки страны выдавали жилищные кредиты в иностранной валюте, причем оформлялись займы в долларах и евро швейцарских франках и прочих денежных единицах. Ввиду резкого обесценивания российского рубля по отношению к основным мировым валютам, валютная ипотека стала неподъемной для большинства кредитополучателей, хотя на момент выдачи валютные ссуды были более привлекательны – процентная ставка была значительно ниже, а при перерасчете на рубли ежемесячный платеж был меньше.

После стремительного обесценивания рубля банки пошли на уступки клиентам, предложив перевод валютных кредитов в рублевые. Для самих кредитных организаций это невыгодно, поскольку приносит убыток и не оправдывает всех затрат. Перерасчет происходил по курсу, действующему на день обращения. Многие клиенты были с этим не согласны и требовали от банков применять курс, действовавший на день заключения договора. Конечную точку в этих спора поставил Верховный суд, который постановил, что требования ссудополучателей являются незаконными, поскольку:

- гражданин должен учитывать возможные риски падения и роста иностранной валюты, оформляя валютный заем;

- перерасчет по курсу на дату заключения договора ущемляет права кредитополучателя, поскольку по итогу ссуда не будет возвращена в полном объеме.

Снижение процентной ставки

Крайне редко банковские организации идут на снижение процентной ставки. Для получения заемщиком такой преференции, во-первых, важно иметь идеальную кредитную историю и исправно исполнять все обязательства по действующему договору. Во-вторых, надо внимательно изучить договор на наличие пункта, согласно которому ставка подлежит изменению.

В некоторых соглашениях величина процента может напрямую быть связана с определенным фиксированным значением, например, ключевой ставкой Центробанка или уровнем официальной инфляции. Если это значение изменилось, а в 2018 году, например, ЦБ неоднократно прибегал к снижению главного экономического показателя, можно смело обсуждать этот вопрос с кредитором. Можно сослаться, что по новым программам у других банков, ставки значительно ниже. Это тоже может повлиять на решение ссудодателя.

Кредитные каникулы

Одним из распространенных вариантов погашения имеющейся задолженности является предоставление отсрочки по внесению платежей, относящихся к телу кредита. Это означает, что на протяжении оговоренного периода заемщик выплачивает кредитному учреждению лишь проценты за пользование ссудой. Срок предоставления преференции рассматривается всегда индивидуально и зависит как от кредитного досье гражданина, так и основной причины невозможности погашения задолженности.

Некоторые банки при выдаче ипотечной ссуды предлагают клиентам воспользоваться такой услугой и выплачивать исключительно проценты на протяжении первоначального срока, который может колебаться от нескольких месяцев до года. Важно понимать, что основной долг никуда не девается, его придется гасить после истечения периода каникул. Нужно быть готовым, что ежемесячный платеж возрастет за счет того, что основной долг будет распределен пропорционально оставшимся периодам.

Погашение основной части долга

Помощь ипотечным заемщикам в 2018 году может оказываться путем пересмотра срока погашения долга либо же списания части задолженности. Второй вариант применяется в исключительных случаях и чаще относится к безнадежным долгам, когда банк готов получить хоть какую часть от остатка задолженности. Как правило, это происходит посредством выкупа долга коллекторским агентством или же заинтересованным физлицом.

Самым же популярным способом реструктуризации задолженности является увеличение срока погашения основного долга. Поскольку ипотека выдается на продолжительное время, максимальный срок последнего платежа будет зависеть от возраста клиента, ведь в отличие от Швейцарии, в России не существует пожизненной формы ипотеки, которая предусматривает передачу долга по наследству. Тело займа делится на большее количество период, что помогает существенно снизить кредитную нагрузку. Единственный минус – по итогу увеличивается переплата из-за начисленных процентов.

Как вариант, можно прибегнуть к выплате части долга досрочно, за счет привлечения субсидий от государства или, например, материнского капитала. Решив воспользоваться данным вариантом, необходимо изучить договор на предмет возможности досрочного погашения всего долга либо его части. Связано это с тем, что некоторые кредиторы прописывают в соглашении пункт о наличии штрафных санкций при выплате ссуды раньше времени.

Программа помощи ипотечным заемщикам в 2018 году

Принятое в июле месяце 2018 года Постановление Правительства за номер 961 отличается тем, что был изменен механизм предоставлении помощи. Для этого из бюджета было дополнительно выделено 2 млрд рублей. Были определены основные направления, согласно которым выделяется помощь людям, оказавшимся в сложном финансовом положении:

- Замена валютного жилищного займа на рублевую ипотеку. При выборе такой программы новая действующая ставка по ссуде не должна превышать значение 11,5%. Точный процент будет зависеть от предложений самого банка, но он не должен быть выше, чем по действующим ипотечным займам, предлагаемых кредитором. Исключение составляет лишь факт нарушения обязательств, взятых на себя по договору страхования.

- Снижение обязательств перед кредитной организацией. Согласно Постановлению банк имеет право снизить величину имеющейся задолженности на сумму до 30%. Точная цифра компенсации зависит непосредственно от решения финансового учреждения, но максимум, на который может рассчитывать заемщик, не может превышать полутора миллионов рублей.

- По договоренности между кредитодателем и заемщиком определяется, на что будет потрачена финансовая помощь в 2018 году. Первый вариант – это перечисление всей выделенной суммы в счет погашения основного долга. Благодаря этому уменьшится ежемесячный платеж на весь период действия кредитного договора. Второй вариант – уменьшение непосредственно самого ежемесячного платежа сроком до полутора лет на 50 и более процентных пунктов.

- Создание специальной межведомственной комиссии, которой разрешается увеличивать сумму выплаты по программе ипотечной помощи до двух раз и одобрять заявки на ее оформление при наличии отклонении от базовых условий (не более 2 пунктов).

- Заемщики освобождаются от уплаты неустойки за исключением той, которая была определена постановлением суда.

Выбор формата помощи со стороны заемщика

Важным из условий, на которых осуществляется поддержка ипотеки в 2018, является то, что кредитополучатель самостоятельно имеет право выбирать из двух вариантов: уменьшить основной долг (тело кредита) либо же максимально уменьшить ежемесячный платеж на определенный промежуток времени, который ограничивается 18 месяцами. Выгода состоит в том, что в зависимости от обстоятельств, которые стали причиной сложного финансового положения гражданина, можно определить, что для задолжника важнее в данное время.

Так, например, если человек потерял работу, оптимальным вариантом станет возможность по максимуму уменьшить ежемесячный взнос, а по правилам сумму разрешается снижать больше чем наполовину. Если же невозможность платить по ипотечным долгам связана с увеличением нагрузки на семейный бюджет (декретный отпуск, рождение ребенка), лучше направить всю помощь на погашение долга и по итогу платить каждый месяц меньше, направляя освободившиеся денежные средства на личные потребности.

Условия получения

Для того чтобы стать участником федеральной программы по оказанию ипотечной помощи от государства в 2018 году, необходимо выполнении нескольких условий, причем каждое из них является обязательным:

- Кандидат является гражданином РФ. Никаких дополнительных справок предоставлять нет необходимости – требуется лишь наличие паспорта.

- Приобретенный объект недвижимости выступает в качестве обеспечения по кредиту и являться единственным жильем залогодателя. Дополнительно в зависимости от количества комнат предъявляются определенные требования к квадратуре жилья.

- Документально подтвердить, что ежемесячные расходы по жилищному кредиту возросли по сравнению с первоначальными платежами больше чем на 30%.

- Предоставить свидетельство того, что среднемесячный доход на каждого члена семьи за вычетом платежа по ипотечному займу не превышает двукратного размера прожиточного минимума. Для учета берется не среднее значение ПМ по стране, а региональный, согласно месту проживания просителя. Расчет среднемесячного дохода на каждого члена семьи определяется исходя из последних трех месяцев, предшествующих дню подачи заявления.

Кто может стать участником программы ипотечного кредитования

Стать участником ипотечной помощи от государства в 2018 году могут граждане России, которые заключили договор ипотеки с одним из банков, участвующим в программе. Материальное положение заемщика должно значительно снизиться, чему обязательно должно быть подтверждение (трудовая книжка, где есть запись об увольнении, справка о заработной плате и пр.). Господдержка не распространяется на граждан, которые были признаны банкротом и имеют просрочки по платежам более 120 дней или менее 30 дней на момент подачи заявления.

30 % возмещение со стороны государства

Максимальный процент помощи от государства (постановлением правительства этот показатель установлен на значении 30% от величины тела кредита, но не более 1,5 млн рублей) могут получить в 2018 году граждане, относящиеся к одной из нижеперечисленных категорий:

- В семье на воспитании имеется один или более несовершеннолетних детей.

- У гражданина на попечении находятся один или несколько несовершеннолетних детей.

- Заемщик являться инвалидом 1, 2, 3 группы или же инвалидом по рождению.

- В семье должника воспитывается один или несколько детей-инвалидов.

- Ссудополучатель имеет статус ветерана боевых действий.

- На иждивении заемщика находится ребенок в возрасте до 24 человек, который является учащимся (студентом, аспирантом, интерном, ординатором, курантом, адъюнктом) дневного отделения учебного заведения.

Требования к ипотечному жилью

Взятый в банке заем на постройку или покупку жилья не всегда можно реструктуризировать, ведь к предмету залога предъявляются отдельные требования. Во-первых, оно обязательно должно выступать гарантией по возврату долга и быть застрахованным. Во-вторых, находиться собственность должна на территории Российской Федерации вне зависимости от региона. В новой редакции постановления исключен пункт о минимальной стоимости квадратного метра. Согласно программе помощи в 2018 году к собственности предъявляются такие требования:

- Размеры площади залогового жилья. В зависимости от количества изолированных помещений максимальная общая площадь квартиры (дома) в квадратных метрах должна составлять:

для однокомнатной – 45 кв. м;

для двухкомнатной – 65 кв. м.;

для трехкомнатной – 85 кв. м.

Это правило не распространяется на семьи, где воспитывается трое и более несовершеннолетних семей, т.е. семья является многодетной. - Доля собственников в другом жилье. На момент подачи заявления допускается совокупная доля кредитополучателя и членов его семьи в другом объекте недвижимости, но она не должна превышать 50%. Проверку данных ЕГРП осуществляет АИЖК самостоятельно на основе письменного подтверждения заемщика, который благодаря последним изменениям освобождается от уплаты взноса за предоставление этой справки.

- Срок действия ипотечного договора. Для того чтобы воспользоваться помощью от государства в 2018 году ипотечный договор должен быть заключен не ранее 12 месяцев, предшествующих дате подачи заявления. Исключением является только та ссуда, которая была выдана на погашение жилищного кредита.

- Наличие просроченных платежей. Во внимание принимаются все займы, по которым зафиксирована просрочка уплаты основного долга на период не более 120 дней, но и не менее 1 месяца.

Как получить помощь по ипотеке в 2018 году

Процесс получения ипотечной помощи состоит из нескольких взаимосвязанных этапов:

- Обратиться с запросом к специалисту банковской организации, где был получен ипотечный заем. Сегодня в госпрограмме участвуют крупные и небольшие банки, среди которых Сбербанк, Россельхозбанк, банки группы ВТБ, Бинбанк и прочие. Согласно сложившейся практике обращаться нужно в отдел (департамент) по работе с просроченной задолженностью. Точный адрес его нахождения можно узнать по телефону кол-центра или непосредственно в офисе.

- Взять список необходимых документов и начать их сбор.

- После подготовки бумаг предоставить их менеджеру, который сверит их с перечнем и передаст в АИЖК для проведения проверки.

- Дождаться решения от Агентства. При положительном результате банк сообщит об этом, после чего надо будет посетить отделение.

- В банке надо подписать допсоглашение, ознакомиться с новой процентной ставкой по ссуде и графиком платежей.

- После получения старой закладной нужно с имеющимся пакетом документов явиться в юстицию для государственной регистрации изменений договора залога.

Перечень необходимых документов

Помощь ипотечным заемщикам в 2018 году выделяется при предъявлении определенного перечня документов. Необходимость предоставления той или иной справки зависит от самого кредитора, у которого был взят заем, и категории ссудополучателя. Среди основных документов числятся:

- паспорт гражданина РФ;

- заполненное заявление-анкета;

- кредитный договор;

- свидетельство о рождении детей (при наличии несовершеннолетних);

- удостоверение ветерана боевых действий;

- справку о заработной плате (платежеспособности, полученном доходе) за последние три месяца;

- трудовая книжка (оригинал для безработных и копия для трудоустроенных);

- справка, свидетельствующая о том, что ребенок учится на дневном отделении;

- решение органов опеки и постановление суда (для опекунов и усыновителей несовершеннолетних);

- свидетельство о государственной регистрации объекта недвижимости;

- справка медико-социальной экспертизы (для инвалидов и при наличии ребенка-инвалида);

- действующий полис страхования и квитанция об уплате страховой премии.

Порядок рассмотрения документов АИЖК

После того как ссудополучатель передаст подготовленный портфель документов сотруднику банка, специалист проверяет их на соответствие обозначенному списку. После они предаются в Агентство по ипотечному жилищному кредитованию, которое займется проверкой документации. Законодательно на процедуру отводится месяц, но, как свидетельствует практика, сроки продлеваются, если надо предоставить дополнительные бумаги. По завершению проверки документы передаются обратно, вне зависимости, получен отказ или вынесено положительное решение.

Получение ипотечного кредита – спасение для множества россиян, нуждающихся в жилье. Суммы, требующиеся на приобретение собственной квартиры или дома, порой настолько велики, что купить недвижимость собственными силами сложно. Реструктуризация ипотеки с помощью государства – рациональное решение жилищного вопроса.

Кризисное состояние, в котором пребывает экономика страны последние несколько лет, сказываются на благосостоянии людей. Условия погашения ипотеки, которые и без экономических трудностей были тяжелыми, становятся непосильной ношей для многих семей. В таких случаях крупные банковские организации предлагают услугу реструктуризации ипотеки.

Что такое реструктуризация ипотеки

Реструктуризация ипотечного кредита помогает заемщикам избавить себя от статуса должника в случае, когда гашение кредита собственными силами затруднительно. Условиями реструктуризации предусмотрена вариативность сумм ежемесячного платежа, сроков уплаты. Данной услугой могут воспользоваться все плательщики, подходящие под условия программы.

Реструктуризация ипотечного кредита помогает заемщикам избавить себя от статуса должника в случае, когда гашение кредита собственными силами затруднительно. Условиями реструктуризации предусмотрена вариативность сумм ежемесячного платежа, сроков уплаты. Данной услугой могут воспользоваться все плательщики, подходящие под условия программы.

В процессе реструктуризации стороны пересматривают ранее заключенный кредитный договор. Цель пересмотра – внесение изменений, выгодных прежде всего заемщику. При подтверждении временных финансовых сложностей банк идет навстречу, заручившись распоряжением АИЖК. Шаги кредитной организации, выполняемые для выполнения заемщиком кредитных условий, могут быть следующими:

- Продление срока выплаты кредита. Это влечет за собой снижение размера ежемесячного платежа. Стоит помнить, что увеличение срока влечет за собой увеличение суммы уплаченных процентов, но порой такой вариант – единственно возможный.

- Уменьшение процентной ставки. Возможно в том случае, если уровень развития кредитной организации и экономического положения страны позволяют это сделать, например, когда ставка Центробанка была снижена после подписания договора. Размер экономии, получаемой заемщиком, несущественен в ежемесячном масштабе, однако сумма, сэкономленная за год, может превысить размер одного платежа.

- Изменение валюты оплаты кредита. Так как снижение курса рубля напрямую связано с финансовым положением многих заемщиков, банк может принять решение в сторону долларовых выплат.

- Изменение графика погашения. Кредитор может предложить вариант с изменением суммы платежа на определенное количество времени: на 6 месяцев, на год. Этого времени достаточно, чтобы финансовое положение заемщика стабилизировалось. Возможно уменьшить сумму выплат вплоть до 50 процентов.

- Предоставление кредитных каникул. Средний срок – 6 месяцев. Во время каникул заемщик выплачивает только основную задолженность, от уплаты процентов он на это время освобождается. В некоторых случаях возможно и полное освобождение от внесения платежей на оговоренный срок.

Реструктуризация ипотечного жилищного кредита – грамотное решение, приносящее выгоду обеим сторонам сделки. Банк гарантированно продолжает получать выплаты, заемщик сохраняет «чистой» кредитную историю, не попадая в список должников. Существование на банковском рынке такой услуги себя оправдывает. Важно не копить долги, а своевременно обратиться в АИЖК с просьбой о господдержке.

Роль государства

Заемщики, нуждающиеся в помощи государства, заключают с банковской организацией новый ипотечный договор. Происходит это после того, как будет получен соответствующий запрос от АИЖК, куда гражданин должен обратиться при содействии банка. Деятельность агентства регулируют законодательные акты, так как данная организация является федеральным оператором реализации проекта.

Последний документ, подписанный Председателем Правительства РФ Дмитрием Медведевым, датируется 25.07.2017 года (распоряжение Правительства РФ от 25 июля 2017 г. № 1579-р ). Программа предусматривает расходование 2 миллиардов рублей на помощь гражданам, оказавшимся в трудной финансовой ситуации и имеющим сложности с погашением ипотечного кредита. Условия программы подробно прописаны в Постановлении от 20.04.2015 года.

Если заемщик соответствует требованиям программы, то он может рассчитывать на поддержку от государства в виде:

- снижения процентной ставки: максимальный показатель – 12 %;

- списания части основного долга по ипотеке (но не более 200 000 рублей);

- приостановления выплат на определенный срок;

- невзимания комиссий, связанных с проведением процедуры реструктуризации;

- изменения валюты.

Для плательщиков участие в данной программе полностью бесплатное. Имущество, находящееся в залоге у банка, должно соответствовать предъявляемым требованиям:

- не являться элитным жильем;

- площадь однокомнатной квартиры – не более 45 квадратных метров;

- площадь двухкомнатной – не более 65 квадратных метров;

- размер квартиры из трех комнат – не более 85 метров.

Квартира, находящаяся в залоге у банка – кредитора, например, Сбербанка, — единственное жилье заемщика. В случае, если в семье трое и более детей младше 18 лет, требования к площади помещения неактуальны.

После обращения в АИЖК заемщик, получивший положительное решение, вновь обращается в банк, где стороны в договорном порядке выбирают вариант реструктуризации. Новый договор позволит гражданину выполнить свои обязательства по кредиту в полной мере, но с небольшой отсрочкой. Агентство ипотечного жилищного кредитования (АИЖК) перечислит банку средства в сумме уступки, сделанной заемщику.

Кому предоставляется помощь

Стать участником госпрограммы может не каждый гражданин. Агентство предъявляет ряд требований к заемщикам. Категории граждан, которые могут подавать заявки на участие в программе:

Стать участником госпрограммы может не каждый гражданин. Агентство предъявляет ряд требований к заемщикам. Категории граждан, которые могут подавать заявки на участие в программе:

- ветераны боевых действий;

- многодетные семьи, в которых как минимум один ребенок малолетний;

- лица с ограниченными возможностями;

- родители детей-инвалидов или сами являющиеся таковыми;

- граждане, имеющие как минимум одного несовершеннолетнего ребенка и не достигшие возраста 35 лет;

- граждане, являющиеся сотрудниками органов Государственной власти, органов местного самоуправления;

- граждане, являющиеся сотрудниками государственных и муниципальных учреждений, организаций оборонно–промышленного и научно-производственного комплексов.

Все участники программы должны быть гражданами РФ, доход которых в последнее время стал ниже подтвержденного в момент получения ипотеки. В расчете на каждого члена семьи доход должен быть меньше суммы двух прожиточных минимумов. Объект недвижимости, взятый в кредит, должен находиться на территории России.

Порядок действий

Каждый, кто соответствует условиям программы и желает реструктуризировать ипотечный кредит, в первую очередь должен узнать, сотрудничает ли банк, например, втб-24, с АИЖК. Прямое обращение в Агентство не предусмотрено. Пошаговая инструкция следующая:

- Подача запроса в банк о сотрудничестве с АИЖК.

- В случае положительного ответа по п.1 – внимательное ознакомление с условиями программы.

- Подготовка пакета документов, запрашиваемых Агентством и необходимых банку.

- Заполнение заявления на бланке, выданном в банке – кредиторе.

- Ожидание ответа.

- В случае положительного ответа по п. 5 – подписание нового кредитного договора.

Необходимые документы

В случае положительного ответа в банк необходимо предоставить пакет документов. Он включает:

- бланк заявления;

- паспорта всех членов семьи и копии;

- свидетельство о браке;

- решение органов опеки об усыновлении;

- удостоверение ветерана (при наличии);

- документы, подтверждающие факт инвалидности заемщика;

- справку о составе семьи;

- копию трудовой книжки;

- справку о доходах (2 – НДФЛ);

- свидетельство о постановке на учет в службе занятости.

На какую сумму кредита я могу рассчитывать?

Банк всегда одобряет максимальную сумму, которую может

выдать указанному в анкете заёмщику и созаёмщикам. Однако, сумма кредита не

может быть больше 85% стоимости выбранной вами недвижимости.

Мне отказали в кредите. Почему? Что делать?

Банк не объясняет причины отказа, так как это бы привело к раскрытию системы оценки заёмщиков, которая является коммерческой тайной. Потенциально есть порядка двадцати параметров заёмщика и созаёмщиков, на которые может опираться эта система.

В случае если банк отказал вам, вы можете подать заявку на кредит повторно через срок, указанный в сопроводительном тексте отказа. В некоторых случаях подать повторную заявку можно сразу.

Как увеличить шансы на получение ипотеки при небольшой официальной зарплате?

Например, вы можете подать заявку на кредит со справкой по форме банка вместо справки 2-НДФЛ. Справка о доходах по форме банка - это альтернативный документ, который принимается банком как подтверждение дохода заемщика, но в котором можно учесть дополнительный заработок.

Я человек в возрасте, мне дадут ипотеку?

Вы можете оформить ипотеку на срок до наступления вам 75 лет. Например, если вам 65 лет, вы можете взять ипотеку на 10 лет.

Если я получаю зарплату на карту Сбербанка?

Зарплатные клиенты Сбербанка, в зависимости от остальных условий кредитования, могут получить дополнительные преимущества. При этом, преимущества доступны если любой из созаёмщиков является зарплатным клиентом.

· Если за последние два месяца у вас было хотя бы одно зачисление зарплаты на карту или счёт Сбербанка, вы можете получить скидку к ставке.

· Если же у вас были зачисления зарплаты на карту (счет) Сбербанка как минимум в 4 месяцах из последних 6 месяцев, вам не потребуется дополнительно загружать справку о доходе и копию трудовой книжки.

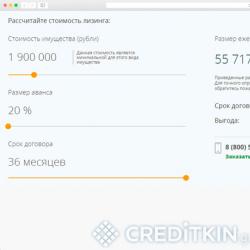

Как узнать переплату по моему будущему кредиту?

Увидеть сумму переплаты вы можете зарегистрировавшись в личном кабинете . После регистрации нажмите на панель расчёта и вы уведите диаграмму переплаты в калькуляторе.

Выгодно ли покупать полис страхования жизни и здоровья заёмщика?

Страхование жизни и здоровья в страховой компании ООО СК «Сбербанк страхование жизни» или других компаниях, аккредитованных Сбербанком, позволяет снизить ставку по кредиту на 1%.

Учитывая покупку полиса, фактически вы сэкономите на ставке около 0,5 процентного пункта. Помимо экономии на ставке, полис выполняет свою непосредственную задачу - страховая компания выплатит банку остаток задолженности по вашему ипотечному кредиту при наступлении страхового случая (потеря трудоспособности или смерть).

Я гражданин другой страны, могу я получить ипотеку?

Ипотека в Сбербанке выдаётся только гражданам России.

Кто может быть созаёмщиком?

Чаще всего созаемщиками выступают родственники основного заёмщика - супруг, родители, дети, братья и сёстры. Суммарно вы можете привлечь до 6 созаёмщиков. Если вы в браке, ваш супруг должен быть обязательным созаёмщиком. Исключения возможны, если между супругами заключён брачный договор.

Например, чтобы увеличить шансы на получение большей суммы при одобрении, вы можете привлечь созаёмщиков - участников зарплатных проектов. А ещё при подаче заявки на кредит, вы можете отметить, что не хотите учитывать платежеспособность созаёмщика. Это уменьшит список требуемых документов, но может снизить максимально одобренную сумму.Как использовать материнский капитал в пользу ипотеки?

Вы можете использовать средства материнского капитала полностью или частично в качестве первоначального взноса при получении ипотеки. Можно использовать только материнский капитал или сумму материнского капитала и собственных средств. По минимальному размеру первоначального взноса рекомендуем ориентироваться на калькулятор ДомКлик.

При использовании средств материнского капитала важно согласовать с продавцом порядок и срок получения им денежных средств материнского капитала, так как эта сумма перечисляется из Пенсионного Фонда не сразу.

Также, средства материнского капитала можно использовать для досрочного погашения действующего кредита.Какие дополнительные расходы будут при оформлении ипотеки?

В зависимости от типа недвижимости и выбранного набора услуг, при оформлении кредита потребуется оплата:

· Отчёт об оценке — от 2 000 ₽ в зависимости от региона и оценочной компании (требуется для оценки залогового объекта);

· Страхования залогового объекта (на приобретаемую квартиру) — напрямую зависит от размера кредита;

· Страхование жизни и здоровья заёмщика (не обязательно, но снижает ставку по кредиту) — напрямую зависит от размера кредита;

· Государственной пошлины за регистрацию сделки в Росреестре — 2 000 ₽ при самостоятельной регистрации или 1 400 ₽ при электронной рег истрации (является дополнительной услугой и оплачивается отдельно);

· Аренды банковской ячейки и оплата доступа к ней (при покупке вторичного жилья за наличные) или оплата сервиса безопасных расчётов — от 2 000 ₽ .

Стоимость услуг приблизительная. Точную стоимость уточняйте на сайтах соответствующих сервисов.

Что лучше: новостройка или вторичка?

Как правило, квартира или апартаменты в новостройке покупаются непосредственно у застройщика, вторичка - у предыдущего владельца.

В новостройке никто не жил до вас, цена за квадратный метр меньше, чем у квартиры того же класса во вторичке, встречаются акции от застройщиков, более современные планировки, однако, вы не сможете быстро зарегистрироваться по месту жительства, лифт и газ не включат, пока не вселится большинство жильцов, скорее всего, придётся ждать развития инфраструктуры и окончания ремонта у соседей.

Во вторичку, как правило, можно въехать и зарегистрироваться сразу после покупки, инфраструктура вокруг уже развита, однако, скорее всего придётся довольствоваться типовой планировкой, изношенными коммуникациями и потребуется проверка юридической чистоты объекта недвижимости и участников сделки.

Какой срок рассмотрения заявки на кредит?

Рассмотрение заявки не превышает двух дней, но большинство клиентов получают одобрение в день подачи заявки.

Как происходит процесс получения ипотеки в Сбербанке через ДомКлик?

В зависимости от типа недвижимости и других параметров, процесс получения ипотеки может отличаться.

Однако, первый этап одинаковый для всех - подача заявки на кредит. Для подачи заявки рассчитайте кредит на калькуляторе ДомКлик, зарегистрируйтесь на сайте, заполните анкету и прикрепите необходимые документы. Рассмотрение заявки не превышает двух дней, но большинство клиентов получают одобрение в день подачи заявки.

Если вы ещё не подобрали недвижимость, можно начать это делать сразу после получения одобрения от банка, когда вы узнаете максимальную сумму кредита для вас.

Когда недвижимость подобрана, загрузите необходимые документы в кабинете ДомКлик.

В течение 3-5 дней вам сообщат о согласовании выбранной вами недвижимости. Вы сможете выбрать удобную дату сделки, которая проводится в центре ипотечного кредитования Сбербанка.

Последний этап - регистрация сделки в Росреестре. Поздравляем, всё готово!

Зачем регистрироваться на ДомКлик?

После регистрации вам будет доступна помощь консультанта в чате и анкета заёмщика. Регистрация позволяет сохранять ваши данные, чтобы вы могли в любой момент вернуться к заполнению заявки. После получения одобрения по кредиту в личном кабинете заёмщика вы сможете общаться с вашим менеджером, отправлять документы в банк онлайн и получать услуги, необходимые для получения ипотеки.

Как я узнаю решение банка?

Сразу после рассмотрения вашей заявки вы получите СМС с решением банка. Также вам позвонит сотрудник банка.

В 2017 г. российские власти приняли постановление номер 961, регламентирующее процесс оказания финансовой помощи заёмщикам, оказавшимся в сложной жизненной ситуации. На эти цели правительством направлено порядка 2 млрд рублей. Для того чтобы стать участником программы АИЖК по ипотеке в Сбербанке, человек должен прийти в кредитное учреждение и написать заявление.

Бюджетные льготы предоставляются следующим лицам:

- Граждане, имеющие на иждивении одного или нескольких детей (в том числе приёмных);

- Ветераны военных конфликтов;

- Родители, имеющие на иждивении студента в возрасте до двадцати четырёх лет, обучающегося по очной форме;

- Инвалиды и граждане, ухаживающие за лицами с ограниченными возможностями.

Помощь предоставляется семьям, оказавшимся в непростой финансовой ситуации (доходы домашнего хозяйства не превышают удвоенного размера прожиточного минимума за последние 90 дней). Вторым обязательным условием предоставления субвенций является рост стоимости заёмных средств на тридцать и более процентов.

Условия программы АИЖК по ипотеке в Сбербанке накладывают определённые ограничения, касающиеся площади залогового имущества. Максимальный размер однокомнатной квартиры не может быть больше 45 кв. метров. Двухкомнатной — 65 кв. м. Трёхкомнатной — 85 кв. м. Льготы полагаются гражданам, для которых ипотечная квартира является единственным жильём. Заявку на получение субсидии можно подавать через 12 месяцев после подписания кредитного соглашения.

Для участия в программе АИЖК по ипотеке в Сбербанке соискатель должен подготовить:

- Заявление;

- Паспорт гражданина Российской Федерации;

- Свидетельство о рождении всех детей;

- Свидетельство об усыновлении, разрешение органов попечительства и судебное решение (при наличии приёмных детей);

- Удостоверение ветерана войны;

- Справка о прохождении медицинской экспертизы. Данная бумаги предъявляются при наличии инвалидности ;

- Документ из вуза (для студента очной формы обучения);

- Выписка по индивидуальному пенсионному счёту;

- Справка о доходах по форме кредитного учреждения;

- Трудовая книжка, заверенная печатью и подписью директора компании;

- Справка из центра занятости населения о размере пособия по безработице (для временно неработающих граждан);

- Отчёт об оценке стоимости залоговой недвижимости , составленный на момент выдачи жилищной ссуды;

- Оригинал кредитного соглашения;

- Копия листа с пропиской;

- График платежей.

Согласно условиям программы АИЖК по ипотеке в Сбербанке соискатель должен предъявить страховой договор и квитанцию, подтверждающую оплату страховой премии. Перечень бумаг может быть изменён по требованию менеджеров Сбербанка. Если заимодавец одобрит реструктуризацию, то остаток задолженности будет снижен на 30% (максимальная сумма компенсации составляет 1,5 млн рублей).

Начисленные штрафы и пени будут списаны (кроме неустоек, которые заёмщику пришлось оплачивать на основании судебного решения). Если ссуда оформлялась в иностранной валюте, то её размер должен быть пересчитан по специальному курсу (он должен быть ниже официальных валютных котировок). Предельная стоимость валютного кредита установлена на уровне 11,5% годовых.

Эксперты Счётной палаты считают, что программа помощи валютным заёмщикам имеет серьёзные недостатки. Чиновники полагают, что условия предоставления финансовой помощи не обладают должной прозрачностью. Следствием этого является большой процент отказов в предоставлении бюджетных льгот. Программа рассчитана в основном на валютных заёмщиков. Клиенты, взявшие кредит в рублях, практически не имеют шансов на получение субсидий.

Банки крайне неохотно идут на пересмотр договоров. Они всячески затягивают процесс рассмотрения заявлений по программе АИЖК по ипотеке в Сбербанке и отказывают в предоставлении льготных условий большинству соискателей. Банкиры не хотят ухудшать качество кредитного портфеля, так как это потребует создания дополнительных финансовых резервов.

Работники Счётной палаты считают, что число реструктурированных ипотечных займов является заниженным, что указывает на нецелевое использование бюджетных средств (по официальным данным было пересмотрено порядка 1300 договоров). Эта проблема была описана в письме, направленном в АИЖК. Ответа на запрос Счётной палаты пока не последовало.

Отношение к валютным заёмщикам в обществе неоднозначное. Кто-то сочувствует клиентам банков, а кто-то осуждает их. Большинство ипотечных заёмщиков оформляло ссуду до резкого обвала курса рубля. Люди взяли валютную ипотеку, так как ставки по ней были ниже, чем по рублёвым займам. Именно этот факт является причиной бурных общественных дискуссий.

Многие люди считают, что клиенты Сбербанка должны сами решать свои проблемы. Они указывают на то, что материальная помощь оказывается за счёт государственных средств (т. е. за счёт налогоплательщиков). Кто-то говорит, что помощь ипотечным заёмщикам может стать причиной пересмотра условий по обычным кредитным договорам. Такая политика подорвёт устойчивость банковской системы и создаст предпосылки для развития экономического кризиса.

Валютные ипотечники постоянно привлекают к себе внимание прессы. Они устраивают пикеты и проводят различные акции в общественных местах. Люди штурмуют офисы банков, и устраивают голодовки. Граждан не устраивают действия властей и финансистов. Ситуация с валютной ипотекой является источником социальной напряжённости. В 2017 году группа лиц захватила приёмную Банка России и потребовала встречи с Эльвирой Набиуллиной (глава ЦБ РФ). С людьми были проведены профилактические беседы. Несанкционированные действия инициативной группы были пресечены правоохранительными органами.

Что такое АИЖК

Для приобретения собственного жилья зачастую приходится прибегать к ипотечному кредитованию. , а также при формировании суммы первого взноса очень важна для людей.

Такие займы сопровождаются большими выплатами, а это не каждому по силам. от государства – правильное решение, благодаря которому многие семьи смогут решить свои жилищные проблемы.

Правительственная поддержка заемщикам, попавшим в трудную финансовую ситуацию

Правительством РФ в 2015 году разработана и принята программа помощи по выплате ипотеки гражданам, попавшим в сложную финансовую ситуацию. Воспользоваться государственной поддержкой смогут заемщики, у которых резко ухудшились жизненные обстоятельства:

- снизился доход;

- утрачена работа;

- кредит был взят в валюте и выплаты по нему в рублевом эквиваленты возросли более, чем на 30%.

Компенсация по ипотеке от государства в 2017 году равна, не 20 процентам, как ранее, а 30% от остатка долга.

Данная величина определяется по состоянию на дату заключения договора реструктуризации. Установлено и иное ограничение по сумме выплат по ипотеке от государства. Теперь заемщик вправе рассчитывать на компенсацию не более чем на 1,5 млн рублей.

В особых случаях кредитор вправе обратиться с ходатайством об увеличении компенсационных выплат в межведомственную комиссию. Однако в таком случае помощь в выплате ипотеки может быть увеличена не более чем в два раза.

Помощь от государства предоставляется определенным категориям граждан:

- семьям с детьми (собственными, детьми-инвалидами, детьми, взятыми в опеку);

- инвалидам;

- ветеранам боевых действий.

Для получения выплат от государства необходимо подтвердить свое тяжелое материальное положение, указав ежемесячный доход на каждого члена семьи. Господдержку получат только те заемщики, среднемесячный доход которых на каждого члена семьи, рассчитанный за последние 3 месяца перед подачей заявления на помощь по ссуде, после вычета ежемесячного кредитного платежа меньше удвоенного прожиточного минимума.

Особые требования выдвигаются к недвижимости, приобретенной в ипотеку. Получить субсидии на жилье элитного класса, вторую и третью кредитную квартиру не получится. Необходимо доказать, что это помещение является единственным для семьи, площадь его и стоимость не превышает норм, указанных в Постановлении Правительства РФ №373-2015. Однако допускается, что у всех членов семьи заемщика в совокупности может быть доля в одном ином, приобретенном не в рамках реструктурируемого ипотечного договора, жилом помещении, но она не должна быть более 50%.

Компенсацию ипотеки от государства получат владельцы однокомнатных квартир, площадью не более 45 кв.м, 2-х комнатных – 65 кв.м., 3-х комнатных – 85 кв.м. Стоимость недвижимости не должна превышать более чем на 60% цены жилья этого класса в регионе выдачи ссуды.

Для многодетных семей сняты ограничения по цене и метражу кредитного жилья.

Для того чтобы воспользоваться помощью и получить выплаты от государства на ипотеку, клиенту банка из вышеуказанных категорий граждан следует:

- рассчитать свой среднемесячный доход за последние 3 месяца;

- для заемщиков по валютной ипотеке – уточнить среднемесячный платеж в рублевом эквиваленте за последние 3 месяца;

- вычесть расходы на обслуживание ипотеки;

- из остатка определить среднемесячный доход на каждого члена семьи, соотнести его с прожиточным минимумом;

- сравнить метраж квартиры с условиями программы;

- соотнести стоимость квартиры со среднерыночной;

- сравнить доходы и платежи с условиями программы;

- обратиться в банк и уточнить возможность воспользоваться выплатой от государства по жилищной ссуде;

- собрать и предоставить в банк требуемые документы, в том числе, для подтверждения тяжелого финансового положения.

Действие Постановления распространяется на клиентов банков, которые выплачивают жилищную ссуду минимум год.

Если заемщики не удовлетворяют не более чем двум из перечисленных параметров, то возможность оказания господдержки будет определяться все той же межведомственной комиссией.

Как взять кредит под небольшой процент: господдержка при покупке недвижимости на первичном рынке

Гражданам, которые только рассматривают возможность взять квартиру в кредит, следует обратить внимание на действующие проекты государственной помощи, в рамках которых можно немного сэкономить на выплатах банку за предоставленные ресурсы. В 2016 году в банках России продлен проект « ».

Помощь государства в выплате ипотеки заключается в компенсации банкам части процентной ставки. За счет этого ссуда выдается под меньшие проценты. В Сбербанке России по «Ипотеке с господдержкой» можно взять кредит на жилье на следующих условиях:

- минимальная сумма займа – 300 000 рублей;

- минимально необходимая доля собственных средств – 15%, если заемщик не подтверждает наличие трудоустройства, то 50%;

- срок кредитования – до 30 лет;

- единая базовая ставка – 9,5%.

Единая базовая ставка применяется в отношении клиентов, получающих заработную плату на сбербанковскую карту. Она снижается на 0,1% при оформлении сделки электронным путем. Ставку повысят на 0,5% для тех, кто получает зарплату иным путем, и на 1%, если заемщик не стал оформлять страхование жизни и здоровья.

Взять у банка в долг можно до 3 млн. рублей. Для приобретения недвижимости в Москве, Санкт-Петербурге, Ленинградской, Московской областях максимальная сумма кредита составляет 8 млн. руб. Обязательное условие – ежегодное страхование жизни и здоровья титульного заемщика и его созаемщиков.

Деньги можно получить двумя частями:

- первая будет перечислена после госрегистрации договора долевого участия (ДДУ);

- вторая – в течение последующих 24 месяцев с момента выдачи первой части.

Следует выплачивать заемные средства в срок, в полном объеме, ежегодно обновлять договора страхования, иначе в льготной программе будет отказано, а выплаты по кредиту существенно возрастут.

Субсидирование жилищного кредитования для молодых семей

На государственную помощь в выплате ипотеки могут рассчитывать молодые семьи. В рамках акции «Молодая семья» банки предлагают кредитные продукты под уменьшенные ставки. Можно взять в долг сумму в размере 80% стоимости приобретаемого жилья или 80% оценочной стоимости другого жилья, предоставляемого банку как залог. Ссуда выдается в рублях на срок до 30 лет. Первичный взнос – от 20%. Созаемщиками могут выступать родители супругов.

Если молодая семья нуждается в жилье, ни один из супругов не имеет в собственности недвижимость, площадью выше установленной нормы, можно получить от государства субсидию на приобретение квартиры, частного дома. Размер госпомощи – 30%, в отдельных случаях до 35% стоимости жилья. Остаток погашается семьями самостоятельно за счет кредитных средств или собственных накоплений. Претендовать на участие в программе могут молодые семьи, состоящие из граждан РФ, возраст супругов в которых не превышает 35 лет. Следует иметь положительную кредитную историю и подтвержденные финансовые возможности по оплате остальной части стоимости недвижимости.

Льготы на приобретение недвижимости для военных

Выплаты военнослужащим на приобретение жилья осуществляются через НИС – накопительно-ипотечную систему. Для получения помощи военному необходимо зарегистрироваться в НИС, открыть счет, на который будут перечисляться средства от государства. Жилье можно приобрести через 3 года после регистрации в НИС. Партнерами госпроекта «Военная ипотека» выступают крупнейшие банки РФ: «Сбербанк России», «ВТБ 24», «Гаспромбанк» и другие.

Стандартная процентная ставка в 2017 году по военной ипотеке – 11,75-12,5% , минимальный первичный взнос - 20%. Кредит предоставляется на срок до 15-25 лет в зависимости от банковской структуры. Минимальный возраст клиента банка – 20-21 год.

По «Военной ипотеке» максимальный возраст заемщика на момент выплаты кредита не должен превышать 45 лет.

Суть программы заключается в том, что государство в лице Министерства обороны ежемесячно перечисляет определенный накопительный взнос. В первые годы участия в НИС (Накопительно-ипотечной системе) эти деньги будут накапливаться на специальном счете военнослужащего. Впоследствии они выступят в качестве первоначального взноса. После оформления ипотеки, перечисляемые МО РФ, средства пойдут на ее погашение.

Ежегодно величина накопительного взноса должна увеличиваться на 5%. В 2016 г. было принято решение об установлении временного моратория на ее индексацию. То есть в прошлом году величина накопительного взноса составила 245 880 рублей.

Графики платежей по действующим договорам «Военной ипотеки» составлялись с учетом регулярной индексации накопительного взноса. В Правительстве заверили, что поскольку средства по данной программе находятся в доверительном управлении, то они не пострадают от инфляционных процессов.

В 2017 г. индексация произведена в размере 5%. В результате накопительный взнос составил 260 141 рубль.

Получить помощь от государства на приобретение недвижимости абсолютно реально. Необходимо выбрать подходящую программу, изучить ее особенности, проконсультироваться у банковских сотрудников. Если собственных средств немного, можно рассмотреть варианты приобретения жилья в кредит с первоначальным взносом менее 10%.